当代县域经济

在线阅读

[摘要] 随着利率市场化进程的推进,农村中小金融机构债券市场业务实现快速发展。新金融工具会计准则下,农村中小金融机构在银行间市场业务的债券投资面临会计核算规则的变化带来税负变化。对此,农村中小金融机构要运用新金融工具会计准则,综合考虑收益率、流动性要求、杠杆率、资本充足率等多方面因素,优先选择税后收益率高的债券品种进行投资,并做好减值计提、税负管理工作,以促进债券市场业务持续、稳健发展。

[关键词] 债券投资;农村金融;新会计准则

[作者单位] 甘肃省农村信用社联合社

近年来,利率债投资大受农村中小金融机构青睐,已成为农村中小金融机构银行间市场的主要业务。究其原因,利率债信用风险权重小、流动性高,在改善监管指标(资本充足率、流动性充足率)等关键指标方面有其天然优势。同时,农村中小金融机构通过银行间债券投资对接全国同业机构,将持仓债券用于正回购业务,开拓可靠稳定的融资渠道。并且能将持仓债券用于人行再贷款的质押申请,提高再贷款业务的便利性,实现同业业务与贷款业务的联动。如何适用新会计准则的计量要求,比较不同债券之间的税务负担,选择适合的债券品种,需引起新入市的农村中小金融机构重点关注。

新会计准则下金融工具

计量变化和债券投资情况

新金融工具准则变化情况。随着金融创新和金融业务的不断发展,旧会计准则中分类的主观性、不可比性等问题日益突显。为了进一步保持与国际准则一致和适应新业务的发展,国家实行了新的会计准则。新旧会计准则主要有以下不同:一是会计科目设置不同。旧会计准则对金融资产项下设立了“应收账款”“持有至到期投资”“可供出售金融资产”“交易性金融资产”四类科目;而新会计准则项下只设立了“交易性金融资产”“债权投资”“其他债权投资”三类科目。二是减值准备方法不同。旧会计准则对金融工具的减值采取的是实际损失法,下设持有至到期减值准备科目和可供出售金融资产减值准备科目;而新会计准则下,其他债券投资的减值准备并不计入资产负债表的资产类备抵项,而是直接计入其他综合收益科目。三是业务模式选择不同。旧会计准则对金融资产的分类并不考虑其现金流特征,而是根据持有目的来选择;新会计准则对于金融工具的计量提出业务模式选择的要求。

银行债券投资现状。从近年银行间债券市场主要券种投资者机构情况来看,农商行、农合行、农信社的持有量略低于城商行,有待进一步提升。从持有的债券类别来看,农商行、农合行、农信社等农村金融机构持有的债券93.48%为高评级、低风险的利率债,而信用债的比重仅仅为6.52%。从债券品种细分来看,政策性金融债的投资比例最高,地方政府债和国债的比例基本持平,其他信用债的比例极低。

债券投资三分类对当期损益的影响

SPPI(单纯本金和利息偿付)测试对三分类的影响。农村中小金融机构买入债券时,根据债券基本条款,如是否为固定利率、是否有具体的付息周期、是否含发行人可赎回选择权、投资人回售选择权、减记条款等特殊条款进行合同现金流(SPPI)测试。债券通过SPPI测试后,结合业务模式(收取票息还是挣差价,或者两者结合)的选择,在债权投资、其他债权投资、交易性金融资产中选择其一进行会计核算。

预期信用损失对三分类的影响。预期损失模型要求农村中小金融机构从初始确认到后续计量的,都要考虑金融资产的信用风险情况,对于已发生信用损失或者信用风险已经显著增加的持仓债券要计提减值。

具体到债券投资业务,如何判断债券的预期信用损失?笔者认为要重点从以下几点入手:一是基于债券评级迁徙矩阵法,通过对债券的评级进行分析来测算违约概率。二是综合考虑当前和未来一段时间内所处经济周期及国内宏观经济形势,对违约概率进行前瞻性调整,使其更适合债券的实际。三是采取赋值法分析可知,国债的违约概率为0。四是对风险暴露(EAD)的计算要以账面价值为准,交易性金融资产为买入净价加公允价值变动,债权投资为券面加利息调整再加减值准备,其他债权为券面加利息调整再加减值准备和公允价值。

债券业务的税负分析

税种分析。增值税及附加税增值税,顾名思义就是以增值额作为计税依据的税种。具体是以债券在买卖中产生的差价作为计税依据的一种流转税,而附加税则是以增值税作为计税依据的补充税种,税率为12%,其中城建7%,教育附加5%。债券产生的票息收入和差价收入符合《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)文件要求。

营改增的核心要点。一是税率变动。根据财政部、国家税务总局关于部分营业税和增值税政策规定,金融商品转让的营业税税率为3%,纳税人发生应税行为税率为6%,故债券差价收入的增值税税率实际应为6%。二是计税基础变化。根据政策规定,持有债券期间的利息部分,要按照贷款服务缴纳增值税。而国债、地方债利息收入、政策性银行债利息收入、商业银行债利息收入则免征增值税。三是差价计税区别。按现有政策规定,缴纳营业税时,债券买卖差价应该按照全价计算。而增值税则以买卖差价全价、净价来计税,与持有期间利息取得有关,其核心原则是不重征、不漏征,因此,债券持有期间要按照净价计算价差。

所得税。所得税是对当年利润作为计税依据的税种。根据《关于企业国债投资业务企业所得税处理问题的公告》(国家税务总局公告〔2011〕第36号)和《关于地方政府债券利息免征所得税问题的通知》(财税〔2013〕5号)的文件规定,农村中小金融机构享受持有国债和地方政府债券利息收入免交所得税的优惠。

农村金融机构债券投资策略建议

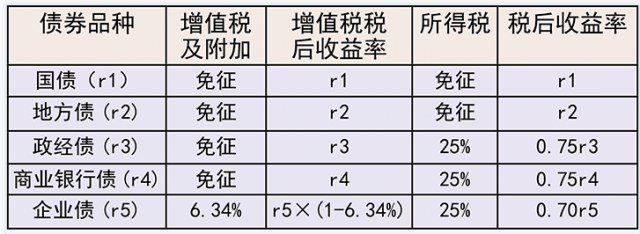

分析金融机构债券投资实践不难发现,债券增值税与债券“三分类”并无直接关系,而债券“三分类”对所得税的影响较大,买入债券额折溢价率对所得税也有较大影响。同时,债券增值税和债券品种有关系。如果农村中小金融机构为一般纳税人,则增值税税率为6%,所得税税率为25%。具体如表1所示。

对农村中小金融机构而言,预期信用损失模型下,债券投资会增加税负差异,因此,在所得税汇算清缴的时候要对债券的公允价值、减值准则进行纳税调整。需要强调的是,债券实务投资是极其复杂的事情,要综合考虑收益率、流动性要求、杠杆率、资本充足率等多方面因素,同等条件下优先选择税后收益率高的债券品种进行投资,合理选择适合当前经营计划的最佳投资方案。

关注官网微信